美的置业加入并购队伍,接盘三个合作方项目股权

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

自监管层鼓励优质企业加大对出险房企的项目收并购后,近期并购市场上案例开始增加。

作为较为稳定的民营房企之一,美的置业(03990.HK)在最近接盘了一些原合作方的项目股权。

天眼查app显示,2月23日,天津西青和筑梅江住宅项目的开发商荣福(天津)置业发展有限公司发生股权变更,原股东之一的正荣地产将所持有的51%股权转让给美的置业。至此,美的置业成为该项目公司的少有股东。

据悉,该项目地块于2020年12月16日以11.28亿元的价格拿下,后续开发中引入美的置业,于2021年6月30日首次开盘,今年1月开始该项目已更名为“美的云筑”,目前仍在售。

接近美的置业方面的人士向界面新闻透露,除了上述项目外,在此轮收并购中,美的置业还收购了其他两个项目的合作方股权。

美的置业方面表示,此轮收购主要出于四个目的,一是纾困同行;二是逐步提升自操盘项目比例;三是打造产品标签,提升品牌认可度;四是更好保障业主权益。

不难发现,美的置业此轮收并购以合作项目为主。

美的置业方面向界面新闻大概解释了此轮收并购的逻辑,首先确实是以合作项目为主,合作方为当前资金紧张面临刚性兑付的企业;项目的选择囊括多种类型,判断标准需要综合考虑自身优势、城市能级、潜力片区、项目本身质素、账面资金铺排等方面。

在城市能级方面,美的置业选择收购的项目要配合其城市升级战略,以一二线、强三线为主,逐渐退出低能级城市。

合作项目是此轮并购市场的开端,不仅美的置业,近期中海地产收购的广州亚运城项目也是合作项目。

这一方面体现了有意收购的房企在收购时非常谨慎,往往会选择对具体情况十分熟悉的合作项目;另一方面也说明了即便摆上货架的待售资产不少,也很难引发收购潮。

当前房地产行业的融资环境乍暖还寒,虽然并购贷、保障性租赁住房、预售监管资金相关政策发布,但只有小部分优质房企得以发行新的融资票据,流动性困难房企仍需积极自救。

去年11月以来,保利发展、中铁建、招商蛇口、中粮置业等央企国企,以及龙湖、金地、碧桂圆等极个别优质民企获得境内发债。

作为一家民营房企,美的置业近期也在境内获准发行票据融资。

2022年1月13日,美的置业已获准注册人民币50亿元的中期票据。在此基础上,据2月21日上清所披露,美的置业发布2022年度排名前列期中期票据募集说明书,基础发行金额5亿元,发行金额上限15亿元,品种一期限为2+2年期,品种二期限为3+2年期,起息日为2月28日。

募集说明书显示,该期中期票据募集资金拟全部用于项目建设。经中诚信国际信用评级有限责任公司综合评定,发行人主体信用评级为AAA,该期中期票据债项评级AAA。

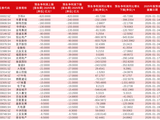

截至募集说明书签署日,美的置业及其子公司待偿还直接债务融资余额为105.2亿元,其中定向工具2亿元、公司债103.2亿元。

据美的置业2021年中期业绩报告披露数据,截至去年6月底,美的置业的净负债率从2020年末的79.2%下降到58.2%,现金短债比从2020年的1.52倍提升到2.21倍,扣预资产负债率为74.7%。

虽然为黄档企业,但彼时美的置业拥有现金总量321亿元,足以偿还571亿有息负债中一年内到期的106亿元。

此外,截至2021年9月末,美的置业及合并报表的下属子公司已获得银行授信额度1376.90亿元,已使用额度542.74亿元,未使用额度834.15亿元。

截至2021年6月30日,美的置业加权平均融资成本为4.92%,新增有息负债融资成本低至4.74%,远低于其他民营房企的平均融资成本。

因此在去年下半年以来相对困难的市场环境下,美的置业仍然表现的较为稳健。

2021全年,美的置业的合同销售约为1371.4亿元,同比增速为8.7%,实现了规模的稳步增长。

美的置业自2019年开始进行区域深耕的战略转型,同时主动控制了一些此前进入的低量级城市投入。经过两年多的资源腾挪和阵地转移,如今,美的置业已经战略性的将布局重点从三四线城市切换至一二线城市,实现了顺利过渡。

2021上半年,美的置业在强三线及以上城市拿地占比87%,自一线、二线及强三线城市的销售贡献达到了78%,其中一线、强二线城市合约销售金额占比达39.9%;长期深耕的沪苏、浙闽及珠三角区域销售占比达69%,同比提升8个百分点。

2021年中期业绩会上,美的置业管理层表示,要继续增加在高量级城市的布局,实现一、二线和强三线市场布局占比达到85%以上的目标。

按照计划,美的置业将在未来2-3年培育以及巩固五个超过百亿元的根据地城市,同时强化培育15-20个50亿元销售规模的高能级城市,以及10-20个30亿元的高潜力城市。

来源:界面新闻

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。