央行对10月8日后房产利率调整新规的详细解读,你还在迷茫吗?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

中国人民银行发布了较新个人住房贷款利率公告,根据公告,自2019年10月8日起,新发放商业性个人住房贷款利率,以最近一个月相应期限的贷款市场报价利率为定价基准加点形成。加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。

首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。01何谓LPR?贷款市场报价利率(LPR)?是指金融机构对其最优质客户执行的贷款利率,其他贷款利率可根据借款人的信用情况,考虑“资金成本”、“风险成本”、“利润”等具体情况,在贷款基础利率基础上加减点确定。LPR之前由10家全国性商业银行每日自主报价,现在调整为由18家银行报价,报出各自的1年期和5年以上期贷款利率,然后由全国银行间同业拆借中心计算平均价,报价次数从每日报价改为每月一次报价。

贷款市场报价利率(LPR)+基点:新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率为定价基准加点形成。合同期限内固定不变。

确定辖区内首套和二套商业性个人住房贷款利率加点下限。以期限贷款市场报价利率为衡量,首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利+60个基点。

02个人住房贷款利率怎么变?

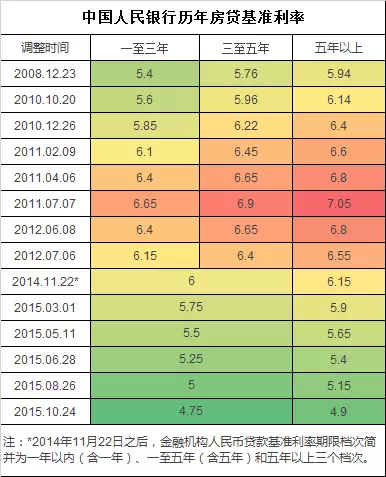

调整前,首套房商贷基准利率4.9%,二套房一般上浮15%-20%,约5.64%左右。

调整后,首套房商贷利率不低于4.85%;二套房商贷利率不得低于5.45%。

新政发布后,实际执行后应该还会有上浮,10月8日开始执行,上浮是因为上面写了不低于,设置了下限,上限却不封顶。

以刚公布的LPR为准:基准利率4.85,基准降低5个基点,首套房上浮比例暂时待定,估计很快各个银行都会明确10月8日后个人住房房贷的上浮比例。基准4.9%,上浮10%,利率是5.39%。基准4.9%,上浮15%,利率是5.635%。基准4.85%,上浮15%,利率是5.57%。

过去历史上除了2009年周围房贷可以打7折,基本都在85折左右,计算一下,按照2012年基准利率6.8,当时的房贷首套房执行利率基本都在5.8左右,现在要求各银行尽快制定浮动下限,也就是说,首套房再也不会出现过去的折扣利率了,二套房会在5.45的基础上继续上浮!

相比2017年,现在房贷执行利率的确明显上涨,但如果拿到历史看,现在的利率并不高。

同时,二套房贷款利率根据8月20日的LPR为5.45%,若按照这个基准再上浮20%,二套房贷款利率将超过6%高达6.54%,若个人征信情况不好上浮30%则会高达7.085%。所以各个城市各个银行的二套房上浮比例在高于LPR60个基点的基础上可能会调低,否则和现在的利率相比上涨比例有点高了,具体是多少要看每个城市和银行。03总结经过这几年的调控,房地产市场基本上保持平稳运行。但是每次信贷政策的调整还是会稍稍挑拨一下市场的神经。目前国家已经从全面调控逐渐转变为因城施策,即使房贷利率有下调,也不是全盘下调。

往年市场形势不好的时候,会出现不少银行0.9倍房贷利率,这个通道也堵死了。下调的会是哪些城市?显然一二线热点城市不会执行,当前持续高温的三四线城市也不会。只会对那些需求并不是太旺盛,房地产市场依赖度较大的城市会有所放松,但不是没底线的放松。

较低4.85%!(以8月为例)。考虑到10月才正式施行,具体执行还要看9月出的利率标准,这也给了政策操作空间。到底怎么走,也要看这一个月市场形势走势,来确定9月利率。人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。

目前出台的一系列政策措施,就是引导资金流入实体企业,这几年一直在探索,虽然实际效果缓慢,但对于实体企业融资来说,起到一定的提振作用,未来针对实体的金融利好估计还会越来越多,未来,国家应该还会出一些利好政策,但是对于楼市刺激是否大还是未知数。

最近1年多房地产的确在调控,但调控的原则一直说的是“房住不炒”!针对真实首套房刚需执行基准利率不上浮应该是个基本政策。

04官方解读

公告发布的背景是什么?

个人住房贷款利率是贷款利率体系的组成部分,在改革完善贷款市场报价利率(LPR)形成机制过程中,个人住房贷款定价基准也需从贷款基准利率转换为LPR,以更好地发挥市场作用。同时,个人住房贷款利率也是房地产市场长效管理机制和区域差别化住房信贷政策的重要内容。

为落实好“房子是用来住的,不是用来炒的”定位和房地产市场长效管理机制,确保定价基准平稳有序转换,保持个人住房贷款利率水平基本稳定,维护借贷双方合法权益,人民银行发布公告,明确个人住房贷款利率调整相关事项。

改革后个人住房贷款利率如何定价?

改革后,新发放商业性个人住房贷款利率以最近一个月相应期限的LPR为定价基准加点形成。其中,LPR由贷款市场报价利率报价行报价计算形成。每笔贷款具体的加点数值由贷款银行按照全国和当地住房信贷政策要求,综合贷款风险状况,在发放贷款时与借款人协商约定。加点数值一旦确定,整个合同期限内都固定不变。

确定定价基准时,相应期限如何理解?

目前,LPR有1年期和5年期以上两个期限品种。1年期和5年期以上的个人住房贷款利率有直接对应的基准,1年期以内、1年至5年期个人住房贷款利率基准,可由贷款银行在两个期限品种之间自主选择。参考基准确定后,可通过调整加点数值,体现期限利差因素。

什么是利率重定价?

利率重定价是指,贷款银行按合同约定的计算方式,根据定价基准的变化确定形成新的贷款利率水平。

公告明确个人住房贷款利率重定价周期可由双方协商约定,最短为1年,最长为合同期限。借款人和贷款银行可根据自身利率风险承担和管理能力进行选择。每次利率重新定价时,定价基准调整为最近一个月相应期限的LPR。

对于居民家庭有什么影响?

公告主要针对新发放个人住房贷款利率,存量个人住房贷款利率仍按原合同执行。定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限LPR(按8月20日5年期以上LPR为4.85%);

二套个人住房贷款利率不得低于相应期限LPR加60个基点(按8月20日5年期以上LPR计算为5.45%),与当前我国个人住房贷款实际较低利率水平基本相当。

同时,人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。

何时实施?

2019年10月8日是定价基准转换日。在此之前,贷款银行需修改贷款合同,改造升级系统,组织员工培训,同时,采取各种方式为客户做好宣传解释工作,以确保转换过程平稳有序。2019年10月8日前,已经发放和已经签订合同但未发放的贷款仍按原合同执行。

-THE END-

▼更多精彩推荐,请关注我们▼微信公众号:世界旅游地产

把时间交给阅读本篇文章内容和图片来源于网络,如有侵犯他人著作或版权,望请及时留言告知,我们将排名前列时间处

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。