3月房企融资规模环比大增116.3%,创近半年来新高

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:界面新闻

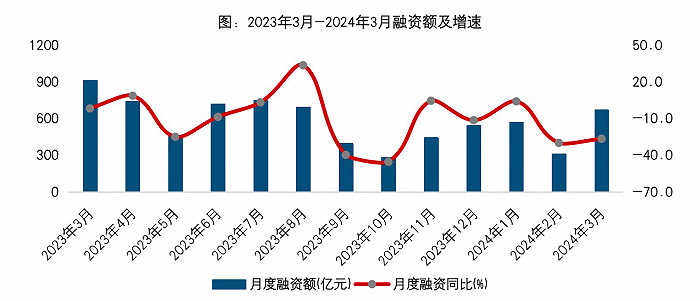

4月12日,据中指研究院监测,2024年3月房地产企业债券融资总额为669.4亿元,环比大幅增长116.3%,达到去年9月以来的历史最高点。行业债券融资平均利率为3.10%,同比下降0.75个百分点,环比下降0.19个百分点。

“3月融资规模的大增主要是季节性因素,2月份因为有春节假期,房企融资活动较弱;3月份,房企积压的融资活动释放,导致环比明显增长”,中指研究院企业研究总监刘水表示。

近一年房企融资额及增速 数据来源:中指数据CREIS 图源:中指研究院

信用债发行量达近一年高点,以国央企为主

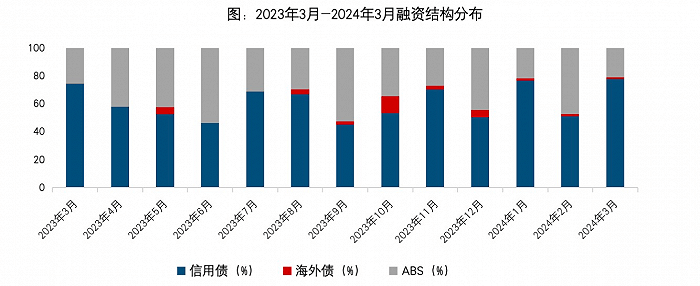

从融资结构来看,3月行业信用债发行量环比大幅增长,ABS发行量则有小幅下降。

具体来看,信用债融资达522.2亿元,环比大幅增长230.7%,占比78.0%,发行总量环比迎来大幅增长,达到近一年高点,但受上年高基数影响,同比有所下降;海外债发行金额6.0亿元,环比增长30.4%,占比0.9%;ABS融资141.2亿元,环比下降3.9%,占比21.1%。

近一年房企融资结构分布图 数据来源:中指数据CREIS 图源:中指研究院

从发债房企端来看,3月发债企业类型的相较2月更加丰富,但分化依旧严重,仍以国央企为主。

其中,融资额度最高的为保利发展,月内发行了2笔中期票据、4笔公司债,合计发行金额达到83亿元,平均票面利率为3.02%;融资成本最低的为招商蛇口,平均融资利率达到2.09%。

除了央国企外,以绿城、滨江为代表的2家民营和混合所有制房企成功完成信用债发行,发行金额17亿元,发行规模和发行家数较2月略有增长。

从融资利率来看,3月债券融资平均利率为3.10%,同比下降0.75 个百分点,环比下降0.19个百分点。本月信用债融资成本下降叠加占比上升带动融资综合平均利率下降。

其中,信用债平均利率为3.09%,同比下降0.65个百分点,环比下降0.08 个百分点;海外债平均利率为4.6%,环比上升1.3个百分点;ABS平均利率为3.07 %,同比下降1.12个百分点,环比下降0.34个百分点。

境外债方面,据新华财经和面包财经统计,若按照起息日口径统计,2024年3月,国内房地产开发企业发行境外债超过10只。其中包括中国奥园、中梁控股完成的债务重组。

从一季度整体情况来看,1-3月房地产行业债券融资总额1549.1亿元,同比下降18.5%,其中,信用债融资1118.5亿元,同比下降16.4%,占比72.2%;海外债发行金额17.6亿元,同比下降80.0%,占比1.1%;ABS融资413亿元,同比下降13.2%,占比26.7%。

政策端利好持续,“白名单”加速落地

自今年1月,住建部和金融监管总局首次提出并推进“各地建立房地产融资协调机制”以来,各地房地产融资“白名单”加速落地。

至4月初,我国所有地级及以上城市(不含直辖市)均已建立城市房地产融资协调机制,分批提出可以给予融资支持的房地产项目“白名单”,并推送给商业银行。

截至3月31日,各地推送的“白名单”项目超过6000个,其中有1979个项目共获得银行授信4690.3亿元,1247个项目已获得贷款发放1554.1亿元。

房地产融资协调机制的建立,有助于区分集团公司债务风险和项目公司开发运营风险,更加精准的支持房地产开发企业合理项目的融资需求,也是促进房地产市场平稳健康发展的重要措施。

国金证券研究指出,2022-2023年非国有企业地产债发行占比仅14%、明显低于2020-2021年的32%;同时,境外到期地产债主要为非国有房企发行,2024年非国有房企中资美元地产债的到期规模占比更是达到了80%。目前,房企尤其是非国有房企的融资仍需政策支持,疏通房企融资“堵点”或是本轮稳地产的关键。

另外,近期各地对于楼市政策的扶持力度也在进一步加大。据诸葛数据研究中心不完全统计,截至4月8日,年内全国160余城共出台楼市支持政策超270次。

其中,涉及加大公积金贷款支持力度、下调房贷利率甚至阶段性取消房贷利率下限、放松限购、推行住房“以旧换新”等多个方面,在政策的持续优化下楼市“小阳春”有所显现。

销售回款的增加、加上融资情况的改善能够保证房企现金流的正常,也有利于企业安全渡过行业的下行周期。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。