5月信贷社融显著回升 宽信用传导效果显现

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:证券时报/记者 贺觉渊

6月10日,人民银行公布5月金融数据和社会融资统计数据。5月份人民币贷款增速、社融规模增量显著回升,双双超出市场预期。

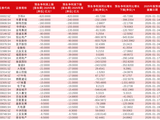

数据显示,5月份人民币贷款增加1.89万亿元,远高于4月的6454亿元,同比多增3920亿元;社会融资规模增量为2.79万亿元,比上年同期多8399亿元。另一方面,5月末广义货币(M2)同比增长11.1%,增速创今年以来新高。

专家指出,5月金融数据表明宽货币向宽信用传导效果显现,但在新增信贷和社融增量得到改善的同时,也要看到企业和居民中长期贷款增长不够理想,实体经济融资需求仍有待改善。接下来,要进一步落实好稳经济一揽子政策举措,大力提振有效需求,优化信贷结构,着力推动中长期信贷增长。

信贷结构仍待改善

尽管市场早已对5月金融数据的回升形成一致看法,但5月新增人民币贷款与社会融资规模增量仍双双超出市场预期,分别达到1.89万亿元和2.79万亿元。多位专家一致认为,新增信贷社融的改善反映出稳增长政策效应逐步显现,金融支持实体经济的服务力度在加大。

从5月新增信贷结构看,住户与企业新增贷款间出现反差。一方面,住户贷款增加2888亿元,同比少增3344亿元。另一方面,企(事)业单位贷款增加了1.53万亿元,同比多增7291亿元。其中,短期贷款增加2642亿元,中长期贷款增加5551亿元,票据融资增加7129亿元。

东方金诚首席宏观分析师王青认为,在新增贷款总量大幅改善的同时,5月信贷结构依然偏弱,体现在企业短贷和票据融资表现强势,企业和居民中长期贷款同比则延续少增。这表明,5月实体经济内生融资需求依然较弱。不过,5月居民短贷环比多增3696亿元,同比小幅多增34亿元,表明当前居民消费在修复,但修复力度偏弱。

对于5月票据融资的表现,光大证券首席固定收益分析师张旭认为,因票据贴现科目在信贷增长总量中占比高就认定5月信贷“质量不高”的看法值得商榷。事实上,票据贴现规模时常具有先导性。中长期贷款的审批周期和相应项目的决策周期均较长,其增长趋势滞后于货币政策的变化。与此相比,票据融资的灵活性要高许多,本阶段票据融资的快速增长常预示着下一阶段信贷增速的提高。

从5月社会融资规模增量的细分项目看,社融的多增主要在于对实体经济发放的人民币贷款以及政府债券净融资,分别同比多增3936亿元和3881亿元。

王青对此表示,由于财政部要求今年新增专项债须于6月底前“基本发完”,5月地方政府专项债券发行节奏再度加快,带动当月政府债券融资的增长。

中泰证券研究所政策组负责人、首席分析师杨畅还指出,专项债在拉动社融中发挥了重要作用。由于专项债在基建投资中具有一定比例,反映了对基建的资金支持,伴随着人员流动的逐步修复,基建项目的实际进展有望提速。

企业经营和投资活动待修复

数据显示,5月末M2余额252.7万亿元,同比增长11.1%,增速分别比上月末和上年同期高0.6个和2.8个百分点。

民生银行首席研究员温彬指出,5月M2同比11.1%的涨幅与2020年疫情严重冲击时期的较高增速持平。M2创近期新高的主要原因有以下几方面:一是当前流动性水平相对充裕,央行4月25日降准,上缴结存利润,释放长期资金。

二是银行加大信贷投放力度,5月人民币贷款同比多增3920亿元,加大了信贷派生力度。同时,当前财政支出加快,本月财政存款新增5592亿元,同比少增3665亿元,相当于降低了货币回笼力度。此外,去年同期的较低基数也对本月M2增长形成一定贡献。

不同于M2同比再提速,5月末狭义货币(M1)同比增长4.6%,增速分别比上月末和上年同期低0.5个和1.5个百分点。

王青表示,M1增速继续处于明显低位,与楼市热度尚未回暖直接相关,同时当前经济下行压力依然突出,企业经营和投资活动也有待进一步修复。

温彬认为,下一阶段,要进一步落实好一揽子稳增长政策要求,大力提振有效需求,优化信贷结构,着力推动中长期信贷增长,加快改善预期,提振信心,促进经济尽快企稳回升,运行在合理区间。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。