海外融资僵局难破 房企频频寻求“债务展期”

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:新京报

在房地产销售低迷以及融资渠道受限压力之下,商票、债务已成为悬在房企头顶上的“达摩克利斯之剑”。

虽然房企信用债连续3个月发行额环比小幅增长,但是海外债新增融资仍难以破局,目前多家房企因美元债到期与投资人达成交换要约发行新债。机构数据显示,7月房企通过交换要约重新上市的海外债金额达395.8亿元,占今年以来交换要约金额的52.9%。业内人士预计,海外融资将继续以延长存量债务期限为主。

7月房企信用债规模占比超半数

当前房企融资仍然延续二季度走势,“融资难”问题仍然突出。据克而瑞研究中心的数据显示,7月100家典型房企的融资总量为522.88亿元,环比减少13.7%,同比减少62.9%。房企融资总量已连续4个月环比减少。

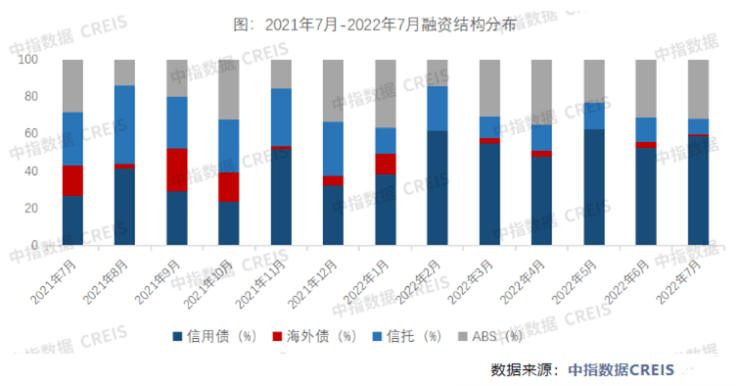

另据中指研究院7月融资月报显示,房地产企业非银融资总额为881.1亿元,同比下降56.7%,环比下跌3.1%。从融资结构来看,7月房地产企业信用债规模占比超过半数,海外债占比不到1%。

而在融资额波动上,7月房地产企业信用债融资同比下降5.6%,环比上升7.2%;海外债融资同比下降98%,环比下降74.5%,具体来看,仅有先进商管发行了一笔海外债。

对此,中指研究院企业事业部研究负责人刘水分析,此前境内信用债发行已受到政策支持,因此成为当前非银融资类的主要发行渠道。从上述数据可以看到,境内信用债发行基本稳定,已经连续3个月发行额环比小幅正向增长,这也意味着境内融资已经进入平稳时期。

早在5月,包括碧桂园、龙湖集团、新城控股、旭辉控股集团和美的置业在内的5家民营房企成为首批启动信用保护工具融资的企业,并被监管机构选定为示范房企。

不过,在刘水看来,目前从信用债发行主体来看,国企、央企依然为主力,且今年以来的发行主体以信用等级较高的国企、央企为主。在上述5家示范房企成功发行多笔信用债后,少有民企积极跟进。

值得关注的是,在债务压顶的7月,房企在多渠道融资的同时寻求债务展期,成为近期市场的主要特征。据中指研究院数据显示,7月房企信用债展期总额达135.3亿元,占当月到期额的16.6%。

此外,海外债的展期也在加剧。包括富力、宝龙在内的多家房企,因美元债到期与投资人达成交换要约发行新债。整体来看,据中指研究院数据显示,7月通过交换要约重新上市的海外债金额达395.8亿元,占今年以来交换要约金额的52.9%。

7月4家房企海外债出现违约

从7月房企融资表现来看,发债量较大的企业为万科。据克而瑞、中指研究院统计数据显示,7月万科发债总量达到了64亿元,共发行了两笔合计34亿元的公司债,以及一笔30亿元的绿色中期票据。而从发债年限来看,万科和保利都发行了一笔期限长达7年的公司债。

在融资成本方面,同策研究院高级分析师陈舒表示,7月融资成本范围在2%-7.13%;在已披露的数据中,融资成本较低的为招商蛇口发行的其他债权融资,融资金额约12.9亿元,票面利率约为2%;而融资成本高者为宝龙地产发行的公司债,融资金额约17.72亿元,票面利率为7.13%。

房企高利息融资也是因偿债压力。据克而瑞统计,7月,融信、俊发、宝龙及中梁4家房企旗下的海外优先票据出现了实质性债务违约,这也是2021年以来单月曝出债务违约企业数量最多的一个月。

先是融信地产在7月11日发布消息称,两笔美元债利息未能支付。7月26日,宝龙地产发布的内幕消息显示,其一笔于7月25日到期的本息合计2129.4万美元的票据尚未偿还。7月29日,中梁控股对外称,一笔于2022年7月到期的9.5%优先票据构成违约事件。

由于部分房企存在流动性问题,8月房企债务展期以及债务违约的事件还在上演。其中,8月1日,华南城发布公告称,公司5笔优先票据展期获征求同意;8月5日,中国奥园表示,已与若干境内金融机构订立延长本金逾200亿元现有境内融资安排的期限,另外其他境内融资安排展期工作已与其境内债权人进入协商阶段。

此外,8月7日,已经完成一笔境外银团贷款展期的龙光集团发布公告称,其将暂停支付5笔境外美元优先票据到期的利息,原因是为了推进整体境外债务管理方案,公平对待所有债权人。

业内:海外融资或以延长存量债务期限为主

从目前来看,房企境内债的发行处于稳定阶段,但是新增海外债一直未见起色。而且,自去年以来,房企海外债违约多发,有必要引起重视。

针对今年年内房企尚有1328.9亿元的海外债余额,刘水认为,当前海外债展期成为存续债的主要应对方式,到期偿还率不高、企业违约情况加剧,导致投资人信心不足,新增融资难有突破,预计海外融资将继续以延长存量债务期限为主。

此外,刘水认为,非银融资主要依靠境内公开市场,而发行主体以国企、央企和少量优质民企为主。融资主体和渠道均受限,短期内行业融资环境不会有明显好转,但受监管一直强调的“满足房企合理融资需求”及各地行业支持性政策影响,融资环境也不会再度出现明显恶化。

“自5月利好政策发布以来,多种融资渠道放松,在公司债发行放松后,7月中期票据也在发力,但是从整体来看,融资形式未见显著变化,尤其是民企的融资情况尚未明显好转,在没有大量资产出售的情况下,民企融资规模不足国企一半,仍持续走低。”陈舒如是说。

值得关注的是,近期,银保监会负责人表示,在“保交楼”背景下,将主动参与合理解决资金硬缺口的方案研究,有效满足房企合理融资需求。对此,陈舒认为,这可以说是政策面的进一步“松口”,对市场再次释放积极信号,助力融资环境进一步改善。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。